宁王在搞事。

前几天,有媒体报道,宁德时代最近向车企主动推行了一个叫 “ 锂矿返利 ” 的计划( 下称返利计划 )。

签了返利计划的车企,宁德时代卖给他们的 “ 一部分动力电池的碳酸锂价格以 20 万元 / 吨结算 ” 。

而这部分车企需要给宁德时代一笔定金,并且承诺在未来 3 年,约 80% 的电池采购都得找宁德时代。

这个返利计划看起来很简单,但里面的门门道道着实不少。

宁德时代给碳酸锂开出 20 万 / 吨的价格,可以说是一刀砍在大动脉上了。

这两年锂电池原材料价格水涨船高,碳酸锂一度卖到了 60 万元 / 吨,但从去年下半年开始,随着供应商产能扩大、终端需求减少,各种材料又大面积降价,如今碳酸锂的价格大概是 44 万元 / 吨。

但夸张的是,宁王开的价码,比目前市面上的价格腰斩一半还不止。

这也相当于给动力电池的售价,打个大折扣。

不少人可能还不知道,作为锂电池最重要的材料之一的碳酸锂,它在整个动力电池的成本中占了 30%-50% 。

之前锂电原材料疯涨的时候,电池厂们纷纷扛不住激增的成本压力,包括宁德时代在内的诸多电厂都采用了原材料价格联动机制。

打个比方,根据 36 氪的独家报道,去年碳酸锂涨价了 40% ,宁德时代也相应给车企客户涨了约 40% 。

所以这次宁德时代费这么大劲,给自己来了一降价大促销究竟图啥?

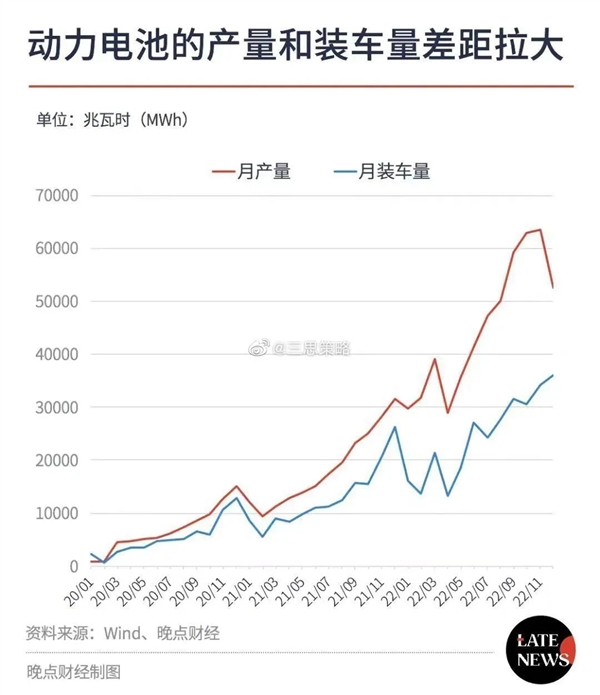

其中一个因素是,电池厂的出货量比造车厂的装车需求大,造成了一定程度的供大于求,那自然就要降价清库存喽。

在这种供大于求的背景下,电池厂们就卷起来了,比如与宁德时代的返利计划几乎同一时间点,二线电池厂商蜂巢能源准备降价 10% 。

但,谁能想到宁德时代直接打骨折了。

不少业内人士分析,宁德时代好像是厌倦了原材料涨跌带来的困扰,哪怕是亏点本,也想借这个机会改掉此前的动力电池价格与原材料( 锂矿 )价格联动机制。

像特斯拉经常忽上忽下的调整车价,原因之一就是因为电池成本波动较大,而动力电池又在整车成本中占将近一半。

为了达到这个目的,宁德时代已经开始着手 “ 整顿供应商 ” ,要求他们配合自己对原材料进行降价了。

它的举动,有那么丝作为行业老大,用实际行动发出号召的味道:大家都不要闹腾,稳住整条供应链,别让电池价格没事儿就 “ 坐过山车 ” ,跟我一起把蛋糕做大才是正事。

但,细细一琢磨,做这事儿其实对宁德时代自己也很有利。

宁德时代出手,供应商、友商们全跌了 ▼

首先,车企们对返利计划挺积极,但好像也没有那种 “ 那感情好,我立马签字 ” 的热情。

最主要的原因就是 3 年之约变数太大。

谁说碳酸锂未来 3 年就一定会比 20 万 / 吨贵?

并且,在宁德时代的返利计划里,这 20 万 / 吨的碳酸锂价格还有门槛,它说的是 “ 一部分动力电池的碳酸锂价格以 20 万 / 吨结算 ” 。

据不少业内人士推测,这里说的 “ 一部分 ” ,可能是指宁德时代自家矿淘出来的碳酸锂。

前两年,宁德时代大手一挥买买买,手上握有多个锂矿项目,而这几个之前买的母鸡,在未来 3 年里要开始下蛋了。

从宁德时代自己的开发成本估算,这些碳酸锂成本必然是在 20 万 / 吨之下。

所以,其实这笔买卖对于车企来讲是 “ 可能受益 ” ,但对宁德时代来讲却是稳赚不亏。

另一方面,据财新报道,宁德时代还精心挑选了极氪、蔚来、理想、华为智选等几家战略客户来合作返利计划。

这几家车企,是业内公认的比较有前途的电动新势力品牌,销量都还不错,所以宁德时代这个计划,颇有种想把国产新势力口碑销量好的几家车企,绑在自己战车上的味道。

说白了,就是想提前锁定国内最有前途那群电动车企未来三年的订单,算盘打的啪啪响。

宁德时代作为行业老大可以让利抢市场,拿着市占率反向 PUA 供应商,那二三线电池厂怎么办?本来就是低谷期,还要跟着卷入价格战。

这种在市场下行的时期,还大手笔下调价格抢占市场,这操作我好像在哪儿见过。

从宁德时代的视角来看,它可能想进一步稳固自己地位。

这两年国内外电池厂商的竞争愈发激烈,宁王的日子并没有想象的那样高枕无忧。

从国际市场上看,宁德时代依旧是老大但很多关键市场并没有占据优势地位。

2022 年宁德时代装机量同比大涨 92.5% ,连续第 6 年问鼎全球最大动力电池企业,市占率高达 37% ,比排名第 2 的 LG 新能源、第 3 的比亚迪和第 4 的松下三者加起来还多。

但是,在美国等多个海外市场上,宁德时代开疆拓土遇到了一定困难。比如传闻它跟福特达成的协议,更倾向于 “ 技术换市场 ” ,电池工厂由福特持有,宁德则是扮演技术支持的角色。

而从国内来看,外有强敌比亚迪,后有追兵各大二三线电池厂商。

虽然去年宁王的市占率依旧高达 48.2% ,但相较于之前超过 50% 的市占率,统治地位正在下滑。

一方面因为比亚迪的迅猛发展,使得比亚迪自研电池的市占率在极速上涨。

今年比亚迪销量目标是 400 万辆,如果实现这一目标的话,比亚迪电池的市占率恐怕将进一步缩小与宁德时代的差距甚至反超。

另一方面,国内二线电池厂比如中创新航、国轩高科、欣旺达、蜂巢能源等,追赶的势头也很明显。

之前锂电资源价格疯涨的时候,就有些电厂没跟着宁德时代用原材料价格联动机制,他们打碎了牙往肚子里,自己消化部分原材料溢价,选择薄利多销,也实实在在抢到了不少用户。

比如中创新航手里就握着广汽埃安、小鹏等品牌,最近蔚来 ES8 、 EC6 也被曝出中创新航挖角成功。

所以,在这个时候,宁德时代出手搞出返利协议,想进一步绑定优秀车企,维持自己的市场地位。

最后,还有不容忽视的一点就是,电池价格太贵,导致了行业总体市场份额的增长停滞。

这两年电池价格太高,导致纯电车型卖得太贵,大家都不买账。

去年国内纯电车型同比增长 81.6% ,而插电式混动车型(包括插混和增程 )同比增长 150% ,甚至在新能源赛道出现了很多原本纯电车 “ 电改油 ” 的骚操作。

作为市占率最高的玩家,它得想办法解决,不然实际停滞增长的是自己。

所以,控制售价让点利,把电池价格降下来,让纯电车卖得好起来,车企们才能活的好,车企们活的好了,自己才有稳定的客户群。

对宁德时代来说,一顿饱和顿顿饱还是分得清的。

最后,讲个题外话,如果有最近有兴趣买新能源车的,不是急用感觉可以再等等,电池都降价了,车子还远吗?

来源:快科技

特别声明: 以上内容转载自快科技,目的在于传播更多信息,如有侵仅请联系删除,转载内容并不代表CNEV新能源汽车网(www.chinanev.net)立场。

部分图片来源于网络,如有侵权请告知删除

版权所有©2007-2026 CNEV新能源汽车网

新能源汽车网所有信息及作品,未经书面授权不得转载

商务联系请扫码

新能源汽车网官方微信

![]()

![]()

![]()