作者|David

编辑|王博

现在回头来看,从2007年莱万多夫斯基和大卫霍尔在硅谷骑着摩托车四处兜售激光雷达开始,到2023年仅中国车载市场出货量接近60万,覆盖了市面上40%以上搭载高阶智驾的新车型,激光雷达一直在用有力的数据回应着传统行业的质疑,谱写着属于自己的行业传奇。

与此同时,激光雷达也在质疑和挑战中慢慢变得枯燥和乏味,这是一种向制造业演进的必然,也是科技光环逐渐褪去的无奈。

步入2023年以来,智驾技术高歌猛进的同时,受大环境所困,汽车行业的价格战并没有因为特斯拉的涨价而终止,反而愈演愈烈,从而导致给智能汽车产业链传递的诉求越来越聚焦,越来越务实,到最后只有两个字——降本。一边要求性能和价值提升,一边反复捶打供应商降本。扭曲的市场需求让整个智驾产业链陷入了内卷的死循环,激光雷达行业感受尤深。

如今,车企对于激光雷达公司最直接的需求不再是新颖独特的感知方案,而是智驾场景的功能需求与聚焦量产稳定性。简单翻译成两个问题是:能提供哪些价值?如何稳定地提供这些价值?

今年1-11月,车载激光雷达的交付成绩已超45万台,按照核心车型的销量表现,2023年激光雷达的总成绩极有可能突破60万的大关。伴随着智驾车型的增多,以及消费者对智驾体验接受度的上升,激光雷达已经从早期的营销噱头,逐渐变成牵一发而动全身的关键传感器,无论是性能还是可靠性都不容有失。

如今,国内总共有5家公司实现了激光雷达的车规量产交付,它们分别是禾赛科技、速腾聚创、图达通、华为和探维科技。

这里面有在北美IPO的明星公司,有盘踞产业链的巨头,也有黑马姿态的后起之秀,赛道的进一步收敛与寒意加剧,他们是在一线感受最为直接的切身利益者,或许也只有他们才能对中国激光雷达的未来,给出最准确的答案。

一、禾赛与速腾:城头变幻大王旗

2019年之前,禾赛和速腾分别是彼时龙头老大哥Velodyne在北美与中国市场的主要竞争对手,禾赛高举高打主攻高端的L4自动驾驶客户,速腾务实至上凭借低价的16线产品与高速响应的服务质量横扫低端市场。在二者的通力合作下,最终Velodyne败走中国市场,国产厂商从而彻底改变了激光雷达行业的市场格局。

在当时看来,两家公司还颇有点同仇敌忾的味道。但是随着Velodyne的败退,禾赛与速腾难以避免地开始正面交锋。

2020年速腾抢先发布车规级激光雷达M1,禾赛一年后官宣AT128收获定点;2022年禾赛官宣补盲产品FT120,几天后,速腾发布了与FT120定位类似的E1。二者的竞争愈演愈烈,逐渐变成现在犬牙交错、互不相让的态势。

在近几年的较量中,占据先机的是速腾。2021年,速腾的M1是当时市面上为数不多可用的车规级激光雷达,占得先机的速腾在一年多的时间里收获了数十家定点项目,一举成为激光雷达行业的“老大”,MEMS技术路线也成为业内认可的主流方案。

可惜好景不长,小鹏汽车销量在2022年开始陷入低谷,其他的定点项目交付不及预期,MEMS技术路线也因为质量问题频发失去“主流”的光环。2022年末,禾赛与图达通分别秀出不俗的交付成绩,只有速腾避而不谈。他们匆匆上马扩建的产能,在一段时间内成了业内的 反面案例。

2023年,禾赛科技IPO美股上市,行业影响力成功出圈,其车载激光雷达销量也得益于理想的崛起节节攀高。但公开资本市场的财务数据,也暴露了激光雷达产品销量与利润结构失衡的问题。随后,禾赛抢在今年车展前夕发布了ET25,但这款前沿产品预计到2025年才能交付。

如果说理想和小鹏的走向对于禾赛和速腾来说是运气的偏爱,速腾在2023年上半年也没有得到 命运女神的青睐,直到下半年才迎来改观。2023年底,小鹏汽车因为G6和改款G9的发布月销量突破2万大关,搭载速腾激光雷达的问界也“起死回生”交出销量破万的成绩单,甚至智己汽车也凭借性价比极高的LS6杀进大众视野。

小鹏G6,其Max版搭载双激光雷达

这期间速腾接连推出M1P与M2两款迭代产品,但突如其来的订单需求与它的努力看起来并没有直接的关系,更多是时运垂青。

这种对比其实贯穿着整个激光雷达行业,理想汽车卖得好是因为增程和精准的家庭用车定位,小鹏汽车卖得好是因为降价放利讨好消费者, 很难说有多少销量的提升与车顶或车前的激光雷达有关。如果说禾赛与速腾的幸福来敲门是天道酬勤,那这幸福背后的风险与脆弱,依然让激光雷达的前景看起来如履薄冰。

理想L系列MAX版搭载AT128激光雷达

禾赛科技前三个季度的财报显示,面向非车载市场的机械式激光雷达是支撑营收利润的主力,搭上理想这艘大船的AT128虽然出货量不俗,但是对于营收和利润的贡献十分有限。同样的问题也在速腾的招股书里展示出来,尽管官方努力地把一部分机械式的营收包装成“ 软件解决方案”,也掩盖不了 高额亏损的事实。

禾赛与速腾的问题也是整个行业问题的缩影,激光雷达还能不能再便宜一点,还能盈利?

面对“降本”的诉求,高端与务实的两家公司难得地给出了相似的方案 ——通过自研芯片与收笼产业上下游的布局,把“降本”的大饼画到了2025年。具体产品上,禾赛除了标榜高端形象的FT120与ET25两款产品,一款基于AT128衍生的低价产品方案也摆到了客户面前。速腾在M1迭代的M1P与M2两款产品上也进一步精简收发器件架构,从而实现单品盈利的目标。

有趣的是,在未来产品规划上,原本互相diss的竞争对手也纷纷拾起了对方的“利器”。禾赛新发布的ET25为了满足舱内严苛的尺寸与NVH需求,采用了与MEMS相似的振镜扫描方案,而据传速腾的下一代产品,也将启用与AT128相似的转镜扫描方案。

在性能更好、成本更低、可靠性更高的不可能三角面前,原本水火不相容的竞争对手,开始走向殊途同归的选择。在明年速腾港股上市之后,二者之间的博弈也将更为精彩,激光雷达在车载市场的混战也才刚刚开始,城头的大王旗变幻无常。

技术路线产生交互与变更的,也不仅是禾赛与速腾。与速腾类似,一径科技最初也从MEMS激光雷达入局,其以MEMS短距补盲激光雷达产品率先打开了几家客户的批量订单。但到2023年,在长距离产品上,一径科技放弃了1550nm路线,转投入主流的转镜与905nm,打造面向远距离前向感知的拳头产品,希望在车载激光雷达赛道关门的前夕抓住最后的船票。

二、图达通与探维:河东与河西的船票

与禾赛、速腾充满交织的恩怨情仇不同,图达通与探维科技之间的关联远没有那么紧密,这两家公司更像是大河两岸的平行线,不曾交集,却首尾相映,就像他们在苏州只有一墙之隔的工厂一样。

图达通出身硅谷,早期发布的“300线”产品并没有在业内掀起什么波澜。可以说在遇到蔚来之前,图达通在行业里只是 第二梯队的玩家,很少有人会把他们与禾赛、速腾相提并论,但是 与蔚来汽车的深度绑定为他们迅速打开了“上车”的大门,也由此完成了跻身第一梯队的华丽转身。

蔚来ET5T

入赘蔚来的图达通一度让行业的玩家艳羡,尤其是对成立于2018年的探维科技而言,相比含着金钥匙入局的图达通,后发的 探维直到2022年才突出重围争取到合创汽车的车企定点。有趣的是,合创汽车正是脱胎于广汽蔚来。

创业公司九死一生,能在赛道收敛期夹缝求生的公司,自然有它独到的地方。由于成立时间晚,探维没有在机械式激光雷达市场摸爬滚打的经历,行业经验自然远不如禾赛和速腾。但是创世团队的战略方向很清晰,一开始就锚定低成本的混合固态方案并率先交付于交通市场,所以在技术积累上并没有落后前辈们多少,甚至还率先提出了“硬件级图像前融合”这样极具前瞻性的感知融合产品。

合创V09

来到2023年,蔚来的销量开始走低,1550nm方案又在其他车企那里接连碰壁,曾经甜蜜的“联姻”反而成为了图达通拓展其他车企业务的羁绊。尤其是在降本的大趋势下,成本高昂的1550nm路线愈发显得吃力。与此同时,在赛道收敛期的探维接连官宣了小米战略投资与首款车规级产品量产交付的消息,成为行业寒冬下少数逆势而行的公司。

为了拓宽车载市场的边界,图达通开始在成本层面动刀,上海车展他们发布了基于905nm路线的“灵雀”系列产品,同时覆盖前向感知与补盲需求,并为各大车企奉上了激进的报价策略。探维科技也在车展期间发布“光变计划”与新定点项目,除了车载前向感知产品外推出针对补盲需求的New Scope产品系列,瞄准“性能”与“成本”两个维度公开了未来3-5年在感知融合层面的产品布局与规划。

车载激光雷达赛道的大门正在逐渐关闭,过去两年的车企还在摸索期,激光雷达公司给过来的产品都会试一试。但是今年车企的诉求产生了明显的变化,量产经验和低成本是供应商必备的入场券,没有这两张入场券,再好的方案PPT也难以赢得测试的机会。

在行业范围内有5-6家可以满足车企定制化需求的激光雷达供应商之后,已经没有车企愿意再陪新入局的玩家走一遍从0-1培养量产方案的过程,激光雷达这种精密传感器,从样机走到车规量产的难度,要比从设计方案到产品化难太多太多了。

竞争激烈的车载市场注定了“规模>利润”的属性,降本和盈利是个长期诉求,身涉局中的玩家们必须要有短期的“回血”方案。看到禾赛和速腾通过机械式产品大量获取利润,图达通也在寻找自己的利润高地,与探维一样,他们也发现了交通场景的巨大价值。

与车载市场不同,交通市场对于激光雷达成本和可靠性的宽容度更高,部分高速场景对测远的要求反而超出车载。图达通与探维科技也进一步针对智能交通的方案商普遍缺乏点云处理能力的特点,打包基于交通信息管理的感知解决方案,软硬一体化交付。

不仅如此,图达通在智能交通市场的出货价格是车载市场的5倍,与禾赛和速腾通过机械式激光雷达获取高额利润一样,图达通也找到了自己的利润“甜点区”。

伴随着 L4自动驾驶的势微,机械式激光雷达已经是存量市场,智能交通却仍然处于项目规划期的增量市场,每年都有大量的智能高速和智能示范城区项目落地。可以预见在未来几年,激光雷达在交通市场的出货量将呈现小批量爆发的趋势,虽然量级与车载市场相去甚远,但却可以给苦价格战久矣的激光雷达厂商们提供及时的回血补给。

只是对于图达通而言,丰厚的蛋糕从来不会任人独享,远离蔚来的温室既是一种抉择,也是面向更广阔市场的姿态, 如果灵雀系列在车载市场无法赢得更多商机,等候他们的很可能是回到一切的原点。

同样对于探维而言,禾赛财报的披露以及速腾招股书的发布让人们意识到“上车”的船票不是护身符。几个定点项目并不能证明激光雷达公司的生存能力与可持续发展、变现的能力。探维要在不断追赶领跑者的同时,持续面对更严峻的降本压力。

这艘船上的“大逃杀”才刚刚开始。

三、华为:超维度的“鲶鱼效应”

在大疆(览沃Livox)以及博世宣布放弃车载激光雷达的研发之后,华为和法雷奥成为全球仅有的两家还在研发并生产激光雷达的巨头公司。与前文的初创公司不同,他们对于激光雷达的投入往往更务实,更注重实际的应用价值。

其中法雷奥虽然做得早,但依然摆脱不了激光雷达生产者的单一角色。全球只有华为一家公司身兼激光雷达的生产商与用户两个角色,自己生产自己用,完全闭环的需求管理在激光雷达的价值探索阶段往往能挖掘出其他友商所不能挖掘的价值。

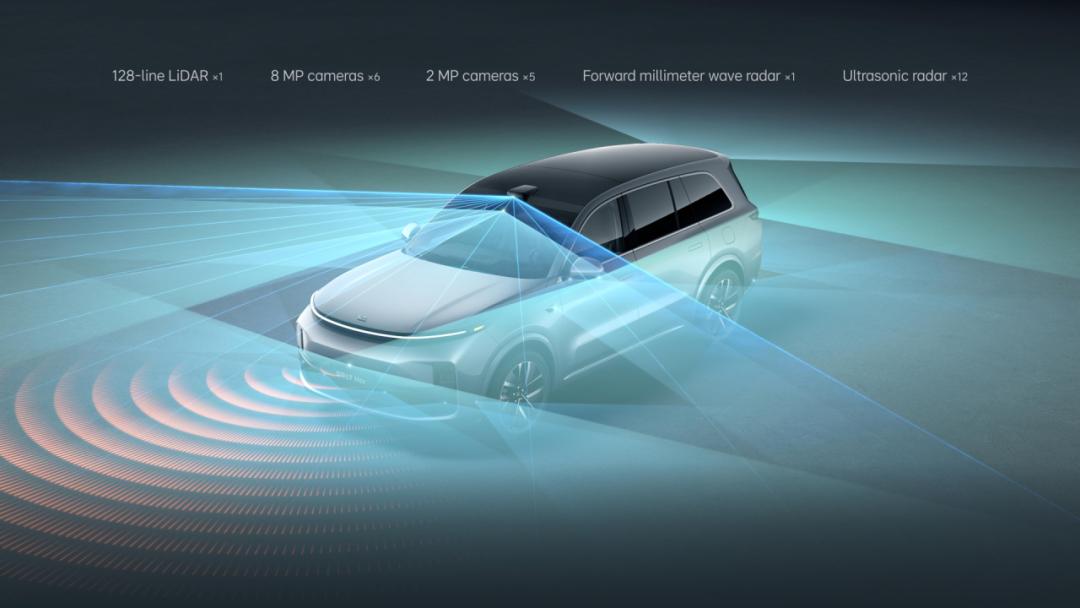

得益于自产自研自用的优势, 华为率先在行业内落地了图像与激光点云“前融合”的感知技术方案,给予激光雷达数据更高的感知权限,从而发挥更大的场景价值,这也是阿维塔与问界在诸多智驾功能的比拼测试中始终名列前茅的主要原因。

2023年11月,华为公开了智界S7车型自主泊车自主接客的视频,在地下车库缺失地图信息、光线照明条件不好的环境下,当前想实现L4级别的AVP功能,激光雷达几乎是唯一解。也只有华为这样从感知硬件到智驾方案高度整合的公司,才有可能在激光雷达的应用价值上取得“古无来者”的突破。

与此同时,华为车BU的商业模式从垄断式的Tier-1模式逐渐转为开放的生态式合作,不断吸引车企的注资,以更开放的姿态去共享他们在智驾领域的技术成果,让车企卸下“灵魂”所有权的心理负担,这样必将带动整个汽车行业对激光雷达的应用树立全新的认知。

在华为的智驾方案里,激光雷达与高阶智驾功能是强绑定的状态。因此,华为凭借强大的品牌影响力,不仅能主导激光雷达的研发生产与应用探索,还能某种程度上影响搭载激光雷达车型的销量,这是其他激光雷达供应商可望而不可及的能力。

在其他友商还要瞻仰“蔚小理”的销量制定产能规划的时候,华为却可以凭一己之力将搭载激光雷达的问界M7打造成现象级的爆款产品,这实在是一种不太公平的比较。

当然,即使以华为的体量也不可能覆盖激光雷达市场的定制化性能需求,但是它的“鲶鱼效应”却可以快速拓宽并提升激光雷达在智驾功能中的价值与地位,从而为整个行业带来巨大的收益。

四、尾巴:倔强的笨小孩

激光雷达行业十多年的发展,已经从头顶硅谷光环的尖端科技产品,变成汽车制造业中的一环。行业助推下的角色快速切换其实掩盖了很多问题,让快速增长的市场数据与长期积累的质疑产生了尖锐的对比。

作为从业者与观察者,我感受到与看到的是,我们刚刚解决了自动驾驶的性能需求,第二年就要开始解决车规量产的稳定性需求,第三年又开始面对价值与降本的拷问,对于一个从诞生到成熟不足20年的行业来说,真的谈不上公平。

当然,商业世界从来没有绝对的公平。2013年,一颗64线的激光雷达要卖到10万美金,人们说太贵了。2023年,一颗192线的激光雷达只要卖到3000人民币,人们还说太贵了。

2016年,特斯拉在北美高速撞上那辆白色大货车之前,人们说纯视觉是感知的终途。2023年,特斯拉在超200起“失控”事故之后,人们还说纯视觉是更美好的方案。

2022年,自动驾驶遭遇寒冬,人们说激光雷达的车规遥遥无期,即将失去最大的市场。2023年,车载激光雷达的销量迫近60万大关,人们还跟我说,你来聊聊激光雷达行业是怎么走到悬崖边上的吧。

共享出行、元宇宙、智能眼镜……在数不尽的科技泡沫中,激光雷达就像一个倔强的笨小孩,十几年来打破一个又一个质疑,不断创造着令传统行业为之侧目的成绩,也不曾提起要取代谁,却不断遭受着“被淘汰”、“被替代”、“被超越”的苛责与挑战。

禾赛科技的CEO 李一帆开玩笑说,每天醒来手机里 100条微信,99条是问怎么看待纯视觉的。探维科技的CEO王世玮也调侃,每天会被问到100个问题,50个怎么看待纯视觉,50个怎么看待4D毫米波。

纯视觉的沙文主义拥护者抱怨激光雷达的精度不够,却对精度不足激光雷达四分之一的4D毫米波置若罔闻。成本至上的理论家们在对激光雷达的价格评头论足的同时,却丝毫不关心车内的座椅冰箱大彩电价格几何。

当前需求扭曲的智能化战场,只有剩者为王。

性能与成本,这在每一个科技行业都背道而驰的命题,却成为了人们一次次拷打激光雷达的基本逻辑。而这个行业的CEO与工程师们,只能一次次拿出性能更好、价格更低的产品,然后把它们安静地送到客户面前,用点云说明一切。

真是一群 倔强的笨小孩。

来源:维科网.新能源汽车 作者:XEV研究所

特别声明: 以上内容转载自维科网.新能源汽车 作者:XEV研究所,目的在于传播更多信息,如有侵仅请联系删除,转载内容并不代表CNEV新能源汽车网(www.chinanev.net)立场。

部分图片来源于网络,如有侵权请告知删除

版权所有©2007-2026 CNEV新能源汽车网

新能源汽车网所有信息及作品,未经书面授权不得转载

商务联系请扫码

新能源汽车网官方微信

![]()

![]()

![]()